新型コロナウイルスやOPEC+とロシアの減産交渉の決裂などをきっかけとする世界的な株安と流動性の問題により、株だけでなく金や債権なども売られる事態となっている。基本的にはFRBの緊急利下げや量的緩和は金価格に対してプラスになると考えられているが、2020年3月18日時点で金先物価格は1オンス当たり1500ドル台と軟調な状態が続いている。

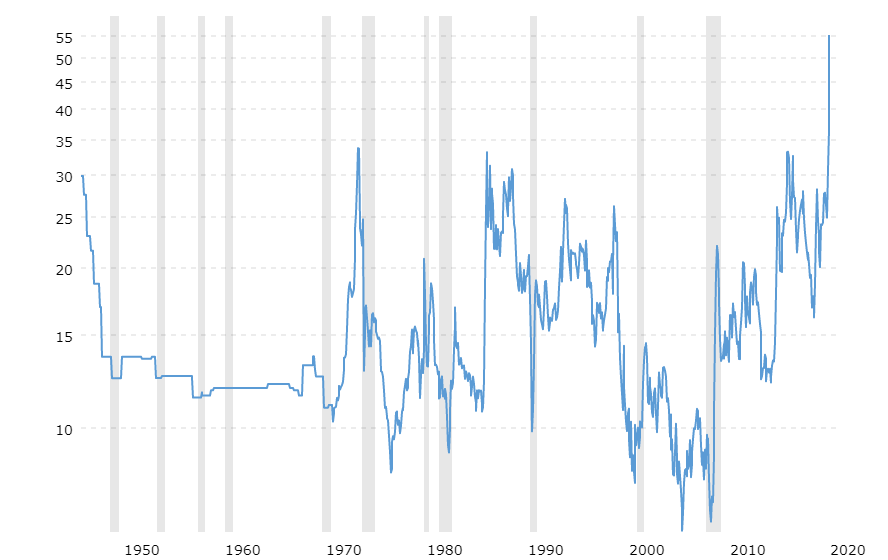

何故このような状態が続いているかについて考える材料となるのが金・原油比価である。金・原油比価(金価格/原油価格)は世界経済の健全性を見る尺度であり、以下は1946年3月~2020年2月の月足での金・原油比価(金スポット価格/WTI原油価格)を示している。

出典:macrotrends

2020年2月は55.2と過去70年間で最大の数値を示しており、2020年3月18日06:30現在でも56程度と非常に大きい。VIX(恐怖指数)やCNN Fear & Greed Indexなどの数値と合わせて見てもいかに世界中がパニックであるかが分かる。最近はESGなど環境に対する考慮から以前より原油が重視されていないということもあるが、それでも今でもパニックを示す指標の一つとしては有効だろう。

過去に金・原油比価が大きく上昇した時の特徴として「非常に鋭利であること(高い状態が長続きしないこと)」が挙げられる。ピークは30を超えることがあれば世界金融危機の時のように20強で済む場合もあるが、その状態が長続きしていない。

景気後退懸念が高まれば金が買われ原油が売られ、今回のようにパニックになればどちらも売られるのだが、パニックが起きるとFRBの緩和のように流動性を確保するための政策が取られるためである。ジャンク債やCLOの問題は未だ解決していないが、少なくとも短期的には楽観的な状態が続くだろう。

この時、金が買い戻されるようであれば更に金・原油比価が上昇することになるが、金・原油比価が高い状態が長く続かないと仮定すれば、金以上に原油が値上がりすることになる。

原油価格が大きく下がっているのはサウジアラビアがロシアや米国のシェールガス企業に対抗してシェアを伸ばすためであり、バンク・オブ・アメリカは20ドルを予測するなど悲観的な見方もある。一方で、30ドルを下回る価格はサウジアラビアにとっても痛手であり、シェールガス企業を攻撃するだけであればそこまで低い必要はない。

逆に、サウジアラビアが諦めて減産に転じる可能性もある。一応、OPEC+の協調減産の期限は3月末まであるので、それまでに一転して何らかの減産合意がなされて原油のショート筋が焼かれる可能性は否定できない。また、米国によるSPR(戦略石油備蓄)を増やす計画も原油価格を下支えするだろう。この時、金・原油比価は是正されることになる。但し、現時点ではサウジアラビアの意志は固いようだ。

また、新型コロナウイルスのワクチン開発などで成果が出て、予想よりも早く楽観ムードが拡がることになれば、世界的な緩和の流れを受けてリスクオンになる可能性もある。この時、金よりも原油需要の高まりにより金・原油比価が是正されることになるかもしれない。

つまり、 この歴史的な金・原油比価は、市場の大パニックを示しているだけでなく、 今の悲観ムードが転じた時にコモディティ価格が一気に変わる「リスク」を示しているとも言えるのだ。

無論、金・原油比価がまだピークに達していないという可能性もある。本当に原油価格が20ドルにまで達するようであれば、ここから金価格がよほど大きく値下がりしない限り、金・原油比価は更に上昇することになる。しかし、現時点で金・原油比価は2月から下がっており、その可能性は低いと考えている。