ビジネスで収益を出すなら、市場が小さいよりも大きい方が良いに決まっている。日本で成功するよりも米国で成功した方が多くの利益を得られる。そんな事は「常識」だ。

しかし、「大きい市場の方が良い」というのが常識だからこそ、バブルを誘発しやすいのではないか。昨年末にUCLAアンダーソン経営大学院のブラッドフォード・コーネルらが発表した論文が注目を集めている。(年末からSSRNでダウンロード数1位を記録している。)

論文自体はいくつかのケーススタディに基づく仮説段階であるが、起業家や投資家の限定合理性などを仮定としてシンプルな枠組みであり、紹介すべき妥当な内容のように思える。

Cornell, Bradford and Damodaran, Aswath, The Big Market Delusion: Valuation and Investment Implications (December 10, 2019). Available at SSRN: https://ssrn.com/abstract=3501688 or http://dx.doi.org/10.2139/ssrn.3501688

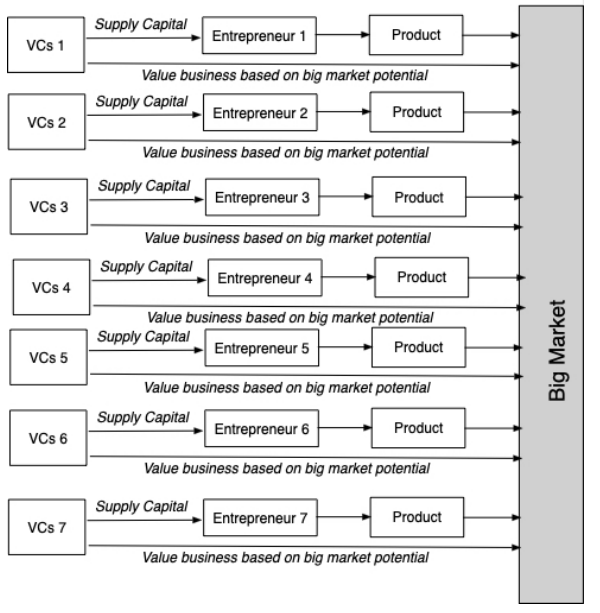

「大きい市場の方が良い」というのは潜在顧客の多さに起因する。潜在顧客が多い方が商売が楽であり、投資家としても出資して利益を得やすい、と皆が考える。そうすると、以下の図表のように大きな市場(Big Market)を目指して沢山の起業家(Entrepreneur)がが製品(Product)を提供し、その背後には沢山のベンチャーキャピタル(VC)がわらわらとぶら下がっているわけである。

出典:Cornell and Aswath(2019: 3)

いくら米国や中国の市場が大きいからと言って、そこにばかり多くの企業が誕生し、そこに資金が集まれば過剰投資となる。その過剰投資こそがバブルを引き起こし、後で大きなしっぺ返しを食らう、というのが基本的なモデルの枠組みである。

論文ではウーバーを枕言葉にし、ケーススタディでは小売を中心としたドットコムバブル、オンライン広告市場、そして今ホットな大麻市場が取り上げられている。

もう少し中身を紹介すれば、大きな市場で起こるオーバープライシングの要因は以下の4つが影響すると挙げられている。

- 自信過剰の程度(The Degree of Overconfidence)

- マーケットサイズ(The Size of the Market)

- 不確実性(Uncertainty)

- ウィナー・テイク・オール市場(Winner-take-all markets)

投資家・起業家双方の自信過剰

まず、自信過剰は投資家にも起業家にも起こりやすい。まず、行動経済学的に投資家は以下のようなバイアスが自信過剰を引き起こすとしている。どれも行動ファイナンスをかじった人なら見たことがある話だろう。

- Over Ranking:自身の投資家としての能力が平均以上だとみなしやすいこと

- Illusion of Control:自身で制御できないリスクをできると思ってしまうこと

- Timing Optimism:目的を達成するのにかかる時間を過小評価してしまうこと

- Desirability Effect:自身が望んでいることの発生確率を過大評価してしまうこと

また、起業家は特性として自信過剰であるケースが多い。自信があるからこそ起業する人が多いからだ。他にも、ベンチャーキャピタルは選択バイアスに陥りやすいことなども指摘されている。

マーケットサイズ

市場が大きいこと自体もオーバープライシングを生みやすい。これは市場が大きければ、それだけ多くの投資家が集まり、個々のオーバープライシングが蓄積して莫大な過大評価につながるという意味である。

マーケットサイズ自体が不明確である場合は余計に酷くなり、前述の投資家・起業家の自信過剰により、マーケットサイズが過大評価される傾向がある。

不確実性

将来性があるとされる事業分野には大きな注目が集まるが、一方で不確実性も大きい。AI(人工知能)が最たる例であり、ケーススタディで取り上げられているようなドットコムバブルも代表的な例である。

ウィナー・テイクス・オール

不確実性が高くても投資が集まるのは、マイクロソフトやアマゾン、グーグルといった大成功例が存在するからである。これらの企業を当てれば莫大な利益を得られるが、逆に言えば大多数の企業への投資はオーバープライシングである。

何でもかんでも上場していたドットコムバブルのような時代に、一部の将来的な勝者を見分けるのは困難だが、投資家は自信過剰になりやすいので多くの資金を投じてしまう。

本当の価値とのギャップ

大きな市場ではバブルが発生しやすいが、長期的な企業価値は事業が生み出すキャッシュフローとその成長にかかっている。オーバープライシングによってつけられた価格に生まれたギャップはいずれ解消されることになり、解消されるタイミングがバブル崩壊である。

以上のように、非常にシンプルな枠組みではあるが有意義な内容である。「市場が大きいのが良い」というのは改めて言われるまでもない常識だが、「常識=他の投資家も知っている」ということを忘れやすいというのが教訓である。