景気後退懸念がある中、米中貿易戦争の過熱などでダウ平均株価の暴落が続いた。パニックに陥った投資家は投げ売りをしただろうが、冷静さを欠いて暴落してから投げ売りするくらいなら、最初から何らかのヘッジをしておくべきだし、その知識が無いなら値動きに一喜一憂せずに市場平均に任せるべきである。

とは言っても、明らかに割高な状態が続いてきた米国会計基準市場において、景気後退懸念がある中、現金に退避しようとする動きは理解できる。現在の価格が「割高」だということが分かっても、では「どこまで待てば良いのか」となると非常に難しい。

これに関してCNBCの記者サラ・オブライエン氏は、現金に退避することで底値を見逃すことで大幅にパフォーマンスが下がることを指摘している。

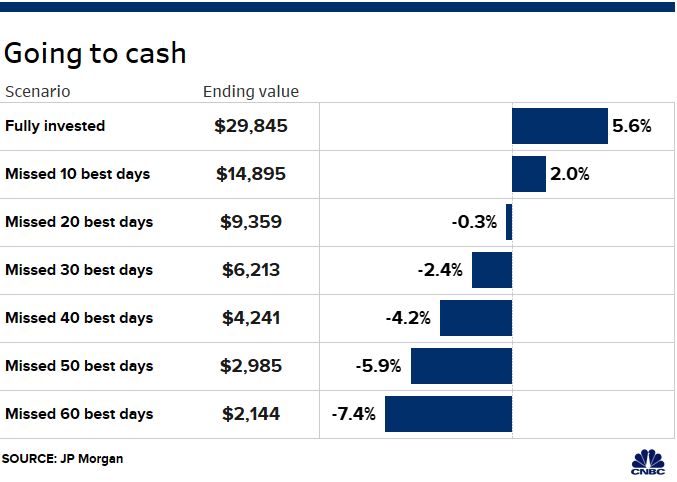

以下は、1998-2018年の20年間について、初期金額10,000ドルでS&P 500に投資した場合に、最高のパフォーマンスを示した期間を逃したことによってどれくらい投資収益率が下がるかを比較したものである。

出典:CNBC

これによると、20年継続して保有し続けた場合(Fully invested)は29,845ドルとほぼ3倍になり年平均収益率は5.6%であるが、最高の期間を10日逃しただけで年平均収益率は2.0%と大幅に下がり、20年で14,895ドルと完全なパッシブ運用から半減する。

現金に退避させることは天井からの暴落を回避できることもあるが、株式市場に戻る際に出遅れてしまう可能性が生じ、株式市場に戻るのに底値からわずか10日間遅れただけで収益率が半減してしまうのだ。

遅れれば遅れるほど投資収益率は下がり、20日以上遅れればマイナスのリターンである。

ITバブルの崩壊後、世界金融危機の後を思い返し、底値でうまく株式市場に戻れただろうか。そう考えれば、下手な現金退避は悪手なのである。

参考文献:CNBC, “Why you shouldn’t go to cash now — in one chart”, 6 Aug 2019