米国の10年債と3ヶ月債利回りの逆転(逆イールドカーブ)が将来的な景気後退の合図であるが、、そのメカニズムやすぐさま悲観的になる必要が無いことなどを前回詳しくまとめた。

関連記事:逆イールドカーブは本当に景気後退を予測するものではない

しかし、筆者は前々から「なぜ10年債と3ヶ月債の組み合わせなのか」という疑問を持っている。通常、経済理論や金融理論では長短金利差は10年債と組み合わせるのは2年債や1年債が多い。3ヶ月債と組み合わせるのが最も景気後退を予測できるからではあるが、3ヶ月でなければならない明確な理由はよく分からないし、複数存在する短期金利のうち、最も合うものを理由も無く選ぶのはいかにも場当たり的ではないか。

元ヘッジファンドアナリストであるアレックス・バロウらのMacro OpsがSeeking Alphaに掲載した“Yield Curve Inversion: Why This Time Is Different”という記事が非常に興味深い。逆イールドカーブの状況で、「今後株価がほぼ確実に上向きになる」とかなり強気である。

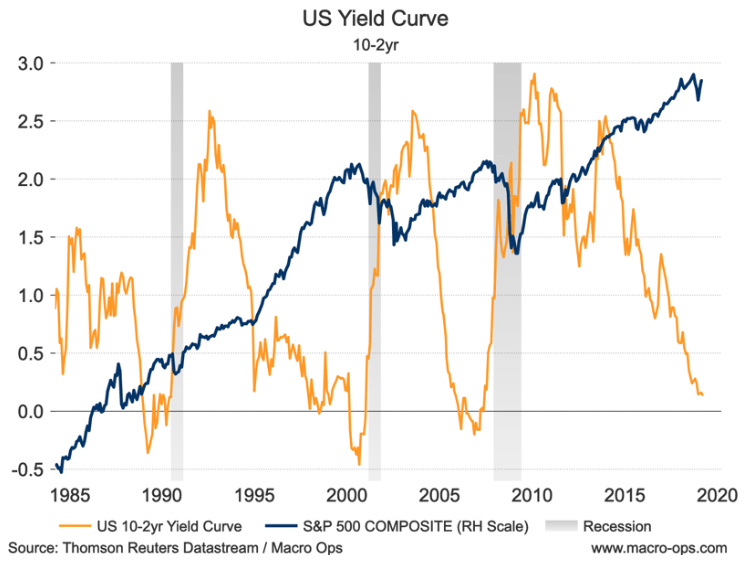

以前の記事にも書いた通り、イールドカーブの逆転は景気後退のかなり前に反転している(時間的猶予がある)上、長短金利の組み合わせによってはまだ反転していない。特に10年債と2年債の組み合わせでは暫く逆イールドカーブになるようには見えず、寧ろ反転してから再度イールドカーブが正常に戻る時にリセッション入りしているようにも見える。

出典:Seeking Alpha

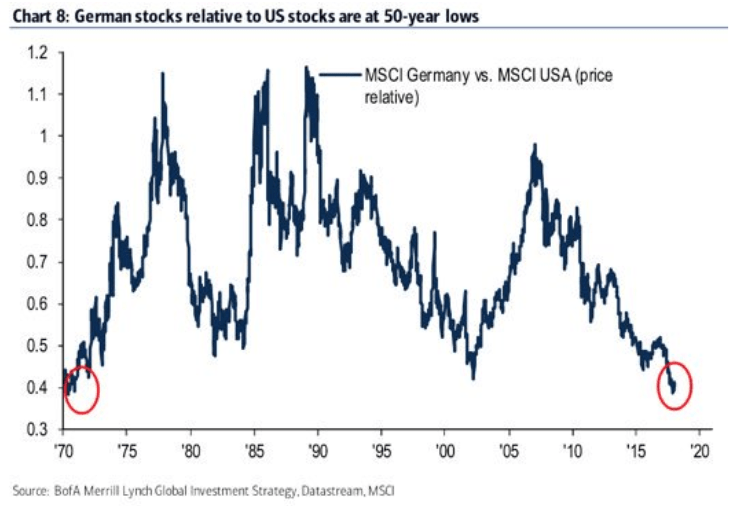

しかも、今回の場合は逆イールドカーブの存在も景気後退リスクについても広く知られている。そのリスクは十分に織り込まれており、例えば米国株に対するドイツ株は50年来の安さにまで達しており、既にかなり悲観的であることが分かる。

出典:同上

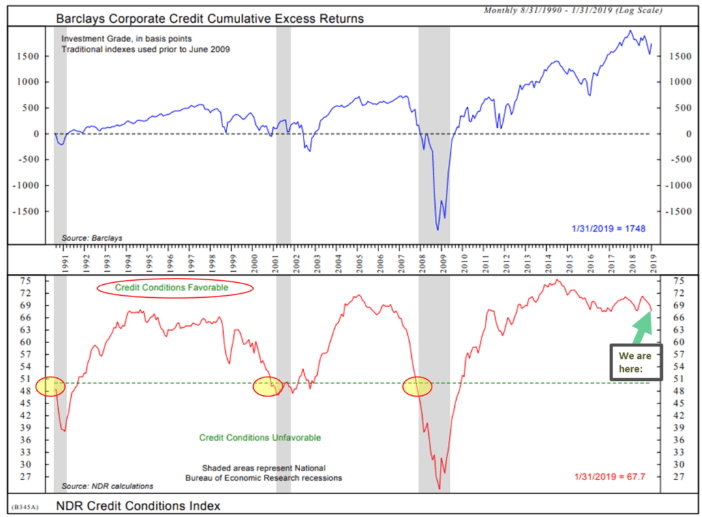

そして、既に押収での資金フローは改善しつつあり、NDR Credit Conditions Indexなど与信状況も改善しつつある。下図が与信状況を示しているが、黄色で示されているリセッション前の状況と、現在の状況は大きく乖離しており、危険な状況とは言えないという見方ができる。

出典:同上

また、2021年に中国共産党が100周年を迎えるのにさしあたり、信用リスクが高いものの、何とか経済成長を維持したいという思惑が働くと想定され、2019年後半から大規模な緩和を開始する可能性があるとも指摘されている。これは、以前に指摘した中央経済工作会議の方針転換により、短期的な需要創出に舵を切る可能性が高いという筆者の見方と共通している。

筆者は、Macro Opsほど強気でいるわけではないが、危険は承知だが株式市場が崩壊するのはまだしばらく先であるという見方をしている。これらのデータはやや偏っているようにも見えるが、参考に値するものではあるだろう。