筆者は最近の運用対象は専ら原油である。低迷しているがボラ自体は高いので早めの損切りさえ気をつければロングでもショートでもリターンを得られやすい。それとは別に売られすぎた原油株などをポートフォリオに組み入れ始めている。売られすぎたREITや個別株を拾う動きや、リモートワーク関連銘柄、バイオ関連銘柄など興味深いものも多いが、ここでは筆者は原油株を推したい。

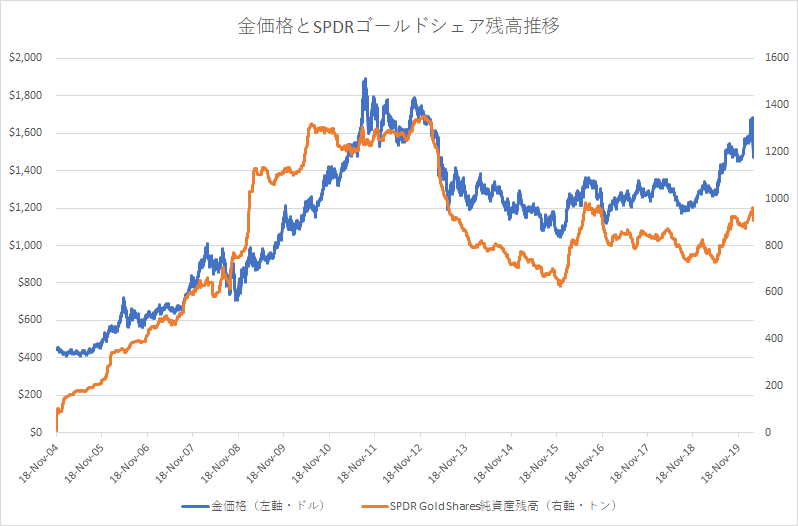

まず、未だ金や金鉱株を買う時期ではない。キャッシュ需要により金も債権も売られている状態であり、暫くは「逃避先の金」という状態にはならない可能性が高いのがその理由だ。以下は金価格(ドル)と世界最大の金ETFであるSPDRゴールドシェアの残高(トン)の推移を示している。長期的には両者は相関しており、現在はグラフの端で見づらいが金価格もETF残高も急減している状態である。

出典:World Gold Council

金価格の下落を理由に買いたいという意見をちらほらと聞くが金価格はまだ下がる若しくは軟調な状態が続くと予想される。

まず世界金融危機の時、2008年は最近と同様に金が多く売られたが、この時、ETFも解約や契約が繰り返され、残高はそれほど増えない時期があった。ETF残高が大きく増えたのは2009年にはいってからで残高は急上昇した。それに合わせて金価格も上昇していき、残高の上昇が鈍化していくと、やはり金価格の伸びも収まった。2015年の上昇局面も同様で、ETF残高が急上昇し始めているのを見てから購入しても遅くないことが分かる。

次に、金や金鉱株よりも原油株の方が良い理由についてだ。サウジアラビアとロシアによる原油価格戦争は長期化する可能性があるが、 現行の20ドル台前半はサウジアラビアにとっても痛い価格である。特に、20ドルを下回ると新規操業で採算を得られないし、この価格帯だとサウジアラビアでも損益分岐点を下回っていると言われる。

財政に影響を与えてまでシェアを奪いに行くのがサウジアラビアの戦略だが、20ドルを下回る水準に維持する理由も特にない。そういう意味では、長期投資家にとっては現在の原油価格は絶好の買い場である可能性が高い。

但し、原油ETFよりも原油株の方が良いだろう。これは金ETFよりも金鉱株というのと同じだが、後者の方が配当が出るからである。ポジショントークと言われたくないので特定の銘柄を挙げる事はしないが、国内外で中東から原油を仕入れる企業で財務が安定している所であれば選択肢は幾つもあるだろう。もし原油価格の低迷が長期的に続くとしても、財務が安定しているのであれば、安定したインカムゲインを期待できる。

また、国内企業であればガソリンスタンドなどの寡占化が進んでいるので、原油価格下落の割にはガソリン価格は下がっていない。一定の収益性を期待できる上、2年3年後に原油価格が上向きになれば、株価が上昇していくのではないかと考えられる。